Fintown est une plateforme de financement P2P de projets immobiliers situés en République tchèque, principalement à Prague et aux alentours. Fintown propose d'investir dans des projets de promotion immobilière ainsi que des projets d'investissements locatifs à partir de 1 euro. Fintow peut être une solution intéressante pour diversifier ses investissements immobiliers dans un pays au cœur de l'Europe et en dehors de la zone euro. La plateforme est enregistrée en République tchèque

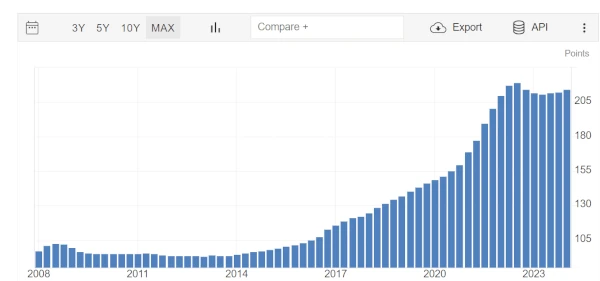

Les prix immobilier en République tchèque ont beaucoup progressé ces dernières années. L'immobilier a bien résisté à la crise du covid ainsi qu'à l'inflation en 2023. L'indice des prix de l'immobilier en République tchèque a augmenté pour atteindre 214,30 points au premier trimestre de 2024, contre 212,30 points au quatrième trimestre de 2023. L'indice des prix de l'immobilier en République tchèque a en moyenne été de 128,58 points entre 2008 et 2024, atteignant un sommet historique de 219,40 points au troisième trimestre de 2022 et un niveau record de 93,60 points au premier trimestre de 2013.

Source EUROSTAT.

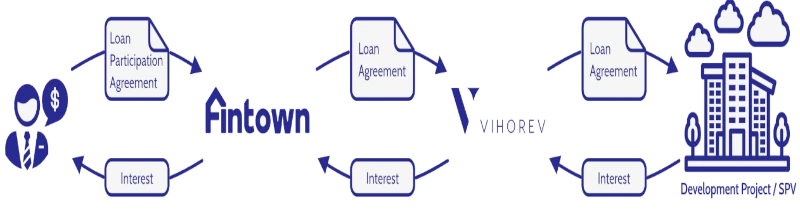

Pour chaque projet, un SPV est monté. La société Vihorev prête au SPV (société portant l'opération) et investit aussi dans le projet. Vihorev se finance grâce à fintown qui récupère les fonds auprès des investisseurs particuliers. Les intérêts sont versés du SPV vers Vihorev qui reverse à fintown qui reverse aux investisseurs particuliers. Cette structuration est différente d'un prêt classique où l'investisseur financerait directement le SPV.

Les prêts proposés par Fintown ne sont pas adossés aux actifs immobiliers, cependant la société Vihorev investit dans les projets immobilier à hauteur de 20%-30%.

L'investisseur détient un prêt simple à taux fixe. C'est un titre de dette classique pour les prêts aux particuliers (P2P) Il verse un intérêt fixé lors de son émission selon une périodicité prédéfinie jusqu'à son échéance.

Les fondateurs sont Maxim Vihorev et Vladislav Siganevic. Maxim Vihorev travaille dans l'immobilier tchèque depuis 2008.

Fintown est enregistrée en République tchèque et n'est pas régulée

Le rendement moyen des projets analysés est de 12%

Les rendements sont calculés sur les projets analysés sur ce site et non sur la totalité des projets.

⚠️ Plus le rendement est élevé, plus le risque est élevé.

🚫 Fintown n'a pas de garantie de rachat.

Dans le prêt P2P, une garantie de rachat est une garantie fournie par un prêteur concernant un prêt spécifique. Si le remboursement de ce prêt particulier est retardé de plus d'un certain nombre de jours spécifié (généralement 60), alors le prêteur est obligé de racheter le prêt.

⚠️ Les informations sur les retards de plus de 6 mois ne sont pas disponibles pour Fintown

Les pertes definitives chez Fintown sont de 0.00%.

Une perte définitive en crowdfunding se produit lorsqu'un investisseur ne récupère pas les fonds qu'il a investis dans un projet financé par le biais d'une plateforme de financement participatif. En d'autres termes, la personne qui a contribué au projet ne reçoit pas le produit, le service ou le remboursement promis, et les fonds investis sont considérés comme perdus de manière permanente.

Il existe plusieurs raisons pour lesquelles une perte définitive peut survenir en crowdfunding. Par exemple, le projet financé peut échouer, l'équipe responsable du projet peut ne pas être en mesure de livrer ce qui a été promis, ou des problèmes imprévus peuvent survenir, rendant impossible la réalisation du projet.

Le montant minimum à investir dans les projets de est de 1€.

Fintown fait partie des plateformes avec un ticket d'entrée très faible.

🌎 Les revenus financiers sont taxables dans le pays de résidence fiscale de l'investisseur.

En France, Depuis le 1er janvier 2018, les revenus de capitaux mobiliers ainsi que les plus-values de cession de valeurs mobilières sont soumis, lors de leur imposition, à un prélèvement forfaitaire unique (PFU) de 12,8 % auquel s'ajoutent les prélèvements sociaux de 17,2 % soit au total un taux de 30 %.

Cependant vous pouvez opter, lors de la déclaration de revenus, pour une imposition globale de ces revenus et gains au barème progressif de l'impôt sur le revenu en cochant la case 2OP. Vous pouvez être dispensé de la part correspondant au prélèvement forfaitaire de 12,8 % au titre de l'impôt sur le revenu, si votre revenu fiscal de référence de l’année N-2 était inférieur à 25 000 € (50 000 € si vous vivez en couple). Lors de votre déclaration, vous avez la possibilité de maintenir l’option pour une taxation à 30 %, ou soumettre vos plus-values au barème progressif de l’impôt sur le revenu (auxquels s’ajouteront les 17,2 % de prélèvements sociaux).

🧾 Vous souhaitez en savoir plus sur la fiscalité ?

Pour savoir comment déclarer vos revenus provenant de Fintown, rendez-vous sur la page des déclarations

➡️ Accéder aux analyses des projets chez chez Fintown

Une opération de financement participatif immobilier comporte plusieurs catégories de risques :

➡️ Risque opérationnel : erreurs humaines, incompétences, pénurie de matériaux, retards de livraison, mauvaise gestion, accident sur le chantier, faillite d’un prestataire...

➡️ Risque technique : mauvaises « surprises » lors des études de sols et fondations, de pollution, thermiques, acoustiques… ;

➡️ Risque administratif et juridique : difficultés d’obtention du permis de construire ou d’aménager purgé de tout recours, des autorisations administratives, des assurances Garantie Financière d’Achèvement, Dommage Ouvrage, ou Tous Risques Chantier, conformité des actes de ventes, autorisations urbanismes mal appréciées ;

➡️ Risque financier : mauvaise analyse des coûts, dépassement du budget, niveau de marge inférieur, obtention du crédit bancaire, etc. ;

➡️ Risque commercial : pré-commercialisation insuffisante, étude insuffisante du marché local (prix, besoins, emplacement…), retard sur la vente des lots (commercialisation), conditions suspensives négligés, évolution défavorable du marché, stratégie de vente hasardeuse, prix de sortie trop optimistes etc.

Au-delà de l’analyse du projet immobilier en lui-même, les plateformes de financement participatif examinent la solidité financière et opérationnelle des sociétés qui participent à l’opération, sur lesquelles pèsent aussi des risques potentiels, principalement financiers.

L’évaluation porte ainsi sur de nombreux critères, notamment :

➡️ Juridiques et financiers : structure du capital, éventuels litiges en cours, comptes de résultat et bilans financiers, solvabilité, rentabilité, trésorerie, niveau de fonds propres, etc.

➡️ Opérationnels: organigramme, expérience des dirigeants, historique d’opérations réalisées avec succès, qualité des programmes précédents, réputation, etc.

➡️ Les états financiers : il faut analyser les états financiers (bilan et compte de résultats) de l'opérateur pour déterminer sa santé financière.

➡️ Fraude : L'opérateur peut déposer le bilan de façon frauduleuse ou partir avec la caisse, c'est pourquoi il faut des garanties sur les flux de trésorerie.

Même avec une bonne préparation, il est impossible d’anticiper des événements climatiques (inondation, gel, tempête…), macroéconomiques comme une variation soudaine des prix immobiliers ou des taux d’intérêt, une forte inflation, etc., ou encore des changements législatifs (modification de la réglementation, de la fiscalité…), ou des situations de guerre. Ces risques sont difficiles à contrôler, Il est indispendable que les opérateurs aient bien souscrit les assurances nécessaires et qu’une marge financière suffisante soit prévue pour pallier les aléas éventuels.

Les plateformes de financement participatif de projets immobiliers permettent d'investir dans l'immobilier avec des tickets d'entrée très faibles et des rendements attractifs. Mais elles ne se valent pas toutes. Les types de contrats, les types d'immobilier, les zones d'investissement, les rendements, la durée des contrats et bien d'autres critères varient d'une plateforme à l'autre. Vous trouverez ci-dessous un comparatif des plateformes testées ainsi que mes recommandations.

Le programme 'Vivre du crowdfunding' vous permet d'approfondir vos investissements en crowdfunding immobilier, en foncières cotées et en immobilier tokénisé.